保険と一口に言っても『生命保険』と『損害保険』があるのは知っていますか?また、知っている方はその違いを人に説明できますか?

本記事では損害保険だけではなく、生命保険と損害保険の違いについても言及しています。

また、「損害保険業界の仕事ってどんな人が向いている?」「損害保険業界って具体的に何をしているの?」という人に向けて、損害保険業界の仕組みや動向、人物像、志望動機・自己PRの書き方についてわかりやすく解説していきます。

生命保険と損害保険の違い

保険は生命保険と損害保険に分類されています。

以下では生命保険と損害保険の違いを説明していきますので、面接やESで聞かれた際にはしっかりと違いを説明できるようになりましょう。

生命保険

生命保険とは、主に『ヒト』にかかわる保障です。具体的には、終身保険、定期保険、年金保険、学資保険などが挙げられます。

また、生命保険の特徴としては万が一の時の備えとしての役割だけでなく、将来への貯蓄としての一面もあります。

損害保険

一方、損害保険は『モノや財産』の偶発的な実損を補償する保険です。意図的に発生させた損害についてはもちろん補償されません。

損害保険の特徴として、実損額だけ補償する実損払いが基本的です。また、損害保険には自動車保険や火災保険などが該当します。

ここで保障と補償を使い分けていることに気づきましたか?

生命保険では生活や安全を守る意味で「保障」が使われ、損害保険では損害などを金銭で補う「補償」が使われています。

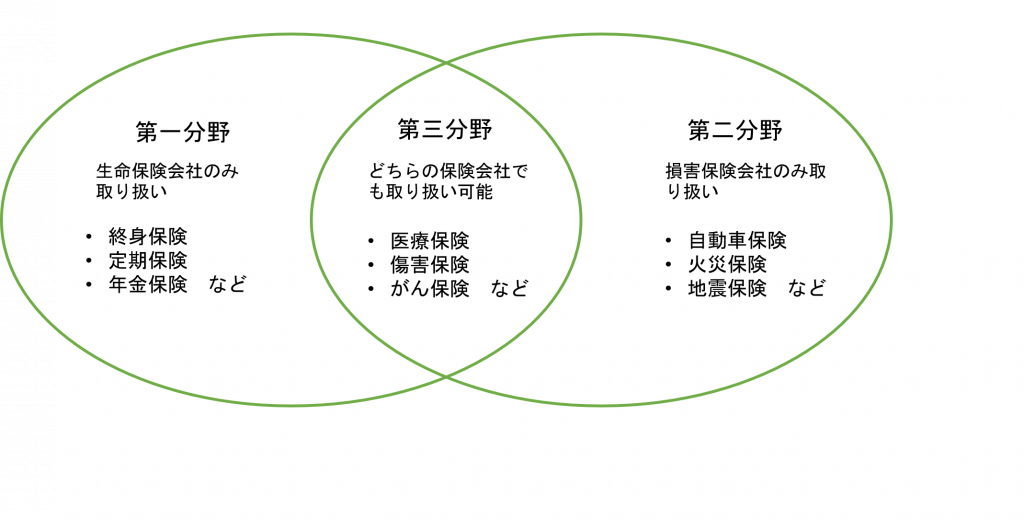

第3分野の保険

上記のように、生命保険会社のみ取り扱えるのが第1分野の保険、損害保険会社のみが取り扱えるのが第2分野の保険となっており、生命保険会社と損害保険会社の両方が取り扱えるのが第3分野の保険となっています。

第3分野の保険には、医療保険や傷害保険、がん保険などが挙げられます。

損害保険業界の仕組み

損害保険会社の収入源

保険には3利源と呼ばれる収入源のほかにも資産運用から得られる利益があります。保険会社の収入源も様々です。

以下では、どのようにして保険会社が利益を得ているのかについて説明しています。

🔶保険料収益(3利源)

保険業界は、主に3利源と言われる利ざやから利益を得ています。3利源とは、「利差益」「費差益」「死差益」のことです。

▼利差益

利差益とは、予定利率に基づいて予定していた運用収益と実際の運用収益の差のことです。

▼費差益

費差益とは、予定事業費率によって予想された事業費と実際の事業費の差額のことです。

▼死差益

死差益とは、予定死亡率に基づいて見込まれた支払額と実際の支払額の差のことです。

🔶資産運用益

上記のような保険料収入の一部を国債や地方債、企業が発行する社債といった安全性が高いとされる資産を運用して利益を出すことです。

その他にも、外国証券や株式なども運用しています。

販売形態

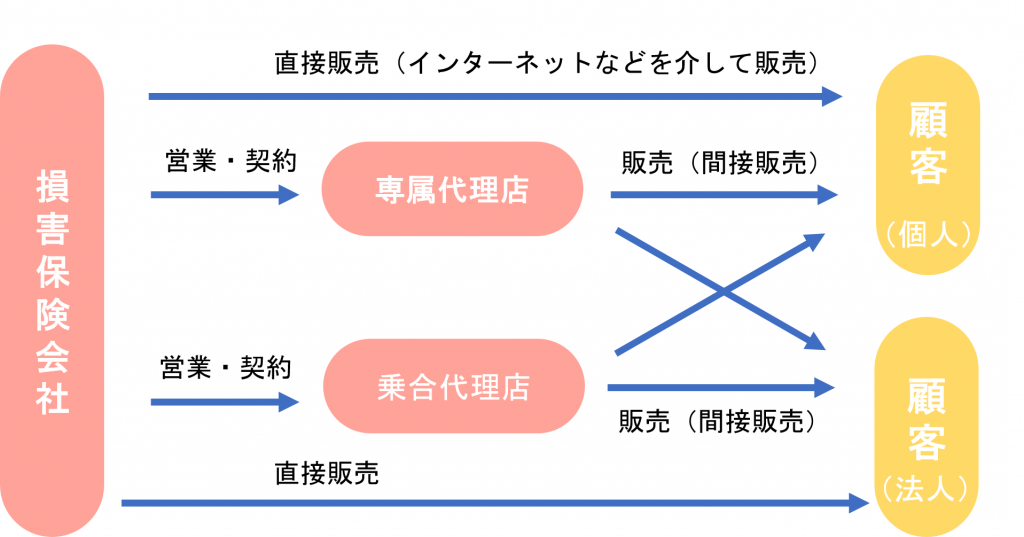

🔶直接販売

損害保険の契約では直接販売がおこなわれています。これは、個人・法人を問わず保険会社が顧客と直接契約を交わす販売形態です。

近年ではインターネットを活用した販売形態が拡大しています。

🔶代理店販売(間接販売)

代理店では1社または複数の損害保険会社の商品を取り扱い、販売をおこなっています。

代理店にも専属代理店と乗合代理店があります。

専属代理店とは、損害保険会社1社とのみ契約を結び、その損害保険会社の保険商品しか取り扱わない代理店のことです。

一方、乗合代理店とは、複数の損害保険会社と契約を結び、多くの保険商品を取り扱っている代理店のことです。

近年では、大企業による代理店とのM&Aや代理店同士のM&Aがおこなわれ、顧客向けサービスの向上や事業拡大が期待されている。

再保険

再保険とは、不測の事態に備えて保険会社が別の保険会社や再保険会社の保険に入ることでリスクを分散させています。

再保険会社とは、保険会社からの再保険を担う保険会社のことです。

また、再保険の契約を結ぶ保険会社や再保険会社も別の保険に入ったり、契約の一部を別の保険会社に引き受けてもらうことでさらにリスクを分散させています。

契約形態

生命保険においても損害保険においても契約形態は積立型と貯蓄型の2種類が存在します。

🔶積立型(貯蓄型)

積立(貯蓄)型保険は、保険期間の満了時に満期保険金を受け取ったり、解約時に解約返戻金を受け取れる保険商品です。

資産形成の一つとも考えられており、保障機能と貯蓄機能が合わさっている特徴があります。

保険期間満了時や解約時にはお金が戻ってきますが、条件次第では戻ってこないこともあります。また、掛け捨て型保険よりも保険料が高い傾向にあります。

🔶掛け捨て型

掛け捨て型保険とは、解約返戻金や保険期間満了時に支払った保険料が戻ってこないか、戻ってきたとしてもごく少額となる保険商品です。

保険料が比較的安くなる傾向がありますが、契約期間が満了になってもお金が戻ってこないか、わずかしか戻ってきません。

生命保険では積立型が多く用いられていますが、損害保険では掛け捨て型がメインの契約形態となっています。

損害保険業界の具体的業務

損害保険会社にも様々な部門が存在します。

以下で紹介する部門は東京海上日動を参考にしていますので、紹介する部門以外にも企業によっては様々な部門があります。

他にどのような部門があるのか気になった方はぜひ自分でも調べてみてください。

営業部門

営業部門の中でも顧客のリスクを分析し、最適な保険商品を提案するリスクコンサルティングと販路を拡大させる役割を担う営業部門があります。

🔶コマーシャル営業部門

商社、航空・宇宙といった業界単位の大企業を対象に、クライアントの事業戦略パートナーとして企業代理店などと連携し、コンサルティング営業をおこなっています。

🔶パーソナル営業部門

地域ごとの企業や個人に対して、代理店を通じてリスクマネジメントをおこないます。

🔶ディーラー営業部門

大手自動車メーカーや自動車販売をおこなうカーディーラーなどをクライアントもしくは代理店としています。

自動車企業向けの保険を提案したり、ユーザーに保険を提供するビジネスモデルの構築などをおこなっています。

損害サービス部門

損害サービス部門では、実際に起きた事故やトラブルのアフターケアをおこなっています。

🔶自動車損害部門

自動車事故にあった顧客に対して、事故の事後処理をサポートし当事者間のトラブルを解決に導きます。

🔶火災新種損害部門

自動車事故以外の全ての事故を担当しており、社内外の専門家たちと連携し解決に向けたサポートをおこなっています。

コーポレート部門

会社の運営や企画などの役割を果たす中心的な部門です。海外部門やIT部門など会社を支える様々な部門から形成されています。

🔶海外部門

海外進出や現地で事業を拡大させる役割を担っている部門です。また、日系企業の海外進出もサポートしています。

🔶商品開発部門

社会や経済の動向、顧客が何を求めているかにアンテナを張り、新しい保険商品の開発から販売に関する分析までを一貫して担っています。

上記で紹介した東京海上日動の部門は全業務の一部となります。

損害保険の種類

損害保険は、”偶然起きた事故”や”突発的に起きた災害”で生じた損害をカバーするための保険です。

以下では数ある損害保険の中から、私たちの暮らしの中のリスクに応える4種類の保険を紹介します。

自動車保険

自動車事故が起こった際に、搭乗者や相手方、車両等に関する補償、賠償になります。

また自動車保険の中にも、全ての自動車(二輪・原付を含む)に国から加入が義務とされている”自賠責保険”と、自賠責保険に加えて任意で契約できる”自動車保険”の2つがあります。

一般的に自動車保険とは、任意保険を指します。

火災保険・地震保険

火災保険・地震保険は建物や家財の被害に備える保険です。

火災や風災、水災等の災害はもちろんですが、盗難や破損事故等の日常災害等にも適用されます。

旅行・レジャー保険

旅行・レジャー保険の中には、海外旅行中におけるケガや持病の悪化を補償する”海外旅行保険”や、国内旅行中の事故によるケガや手荷物の盗難・破損等を補償する”国内旅行傷害保険”があります。

また、ゴルフに関わるリスクをまとめて補償する”ゴルファー保険”等もあります。

ケガ・病気や老後に備える保険

日常生活でケガをしてしまった場合や病気で入院しなければならなくなった場合の保険です。

損害保険業界の動向

国内の損害保険業界では、3大メガ損害保険会社が9割以上のシェアを占めています。

また、生命保険業界と同じように海外進出が積極的におこなわれています。こうした動向に関して以下では説明していきます。

自動車保険料の引き下げ

近年、自動ブレーキ等の自動車の安全性能の向上やドライバーの安全運転に対する意識向上に伴い、自動車での事故が減少しました。

それによって、2023年1月、損害保険各社は商品改定を実施し、損害保険ジャパンと三井住友海上火災保険の2社は自動車保険料を引き下げをおこないました。

しかし自動車保険料は損害保険会社の主要収入と言えるため、それを補うためにも新しい保険商品が必要となります。

🔶新しい保険商品

企業のデジタル化やインターネットの急速な普及に伴って注目されているのがサイバーリスク保険です。

これは個人情報の漏洩やサイバー事故などの被害を受けたときなどに適応されます。

また、コロナや新型インフルエンザなどのパンデミックに対応する保険など、時代に合わせて新しい保険商品が日々生み出されています。

損害保険業界の3大企業の動き

損害保険業界では東京海上ホールディングス、MS&ADホールディングス、損保ジャパン日本興亜ホールディングスの3社が損害保険業界をリードしていることから、まとめて「3メガ損保」と呼ばれています。

この3メガ損保は損害保険の収入保険料の約9割のシェアを担っています。

🔶業界再編(3メガ誕生と業界全体の再編)

バブルの崩壊や少子高齢化への備えを背景に、2001年に『第一次再編』がおこなわれ、当時の上場損害保険会社は14社から8社になりました。

また、2009~2010年には『第二次再編』が進み、MS&ADインシュアランスグループとSJNKグループ(現SOMPOグループ)が誕生しました。

MS&ADインシュアランスグループ、SOMPOホールディングス、東京海上ホールディングスの3社を合わせて3大メガ損保グループと呼ばれています。

🔶3大メガ損保グループで約9割のシェア

現在、損害保険業界ではMS&ADインシュアランスグループ、SOMPOホールディングス、東京海上ホールディングスの3社でおよそ9割のシェアを占めています。

業界再編の際に業界3位の損害保険ジャパンと5位の日本興亜損害保険が経営統合したように、業界内の大企業同士が合併したことなどが背景にあげられます。

新規市場の開拓

近年、少子高齢化や生活様式の変化、それに伴う国内市場の縮小などによって各損害保険会社は新しい市場を求めています。

その結果、海外市場に進出したり海外の保険会社とM&Aをおこなうことで市場の拡大を試みています。

🔶海外進出

アジアやBRICsといった新興国など将来的な保険市場の拡大が見込める国に各社進出しています。

これは、保険大国である日本の保険の仕組みを活かし、保険の普及率が低い地域に拠点を置くことで将来的な利益を見込んでいるためです。

🔶M&A

近年、日本の3大メガ損保グループを中心にM&Aが活発化しています。

例えば、東京海上ホールディングスは米HCC社の買収を2015年に公表していたり、MS&ADインシュアランスグループは英アムソン社の買収を2015年に公表しています。

こうしたM&Aの活発化の背景には事業のポートフォリオの分散、利益の増収によるグループあるいは企業の成長などが挙げられます。

外部分野からの参入

損害保険業界に異業種からの参入が近年増加しており、異業種で培ったデジタル技術や顧客を対象にして損害保険業界で活用しています。

🔶異業種からの参入

異業種からの参入でいえば、KDDIが携帯ユーザー向けにau損保を開業したことや、損保ジャパン日本興亜がLINEと提携し新しい損害保険事業を始めたことが挙げられます。

損害保険会社が異業種の企業と業務提携を結ぶ背景には、新規顧客の開拓や新たなビジネスモデルの展開への期待などがあるとされています。

🔶銀行窓口販売の解禁

保険商品の銀行窓口販売は、2001年4月1日より段階的に緩和され、2007年12月22日に全面的に解禁されました。

この解禁により、若年の資産形成層である顧客との接点の拡大された一方で、各種保険を専門に扱う保険会社の営業員との知識量の差が指摘されたこともありました。

インシュアテックの導入

金融業界におけるフィンテックと同様に保険業界でもインシュアテックが積極的に導入されています。

インシュアテックとは、Insurance(保険)とTechnology(技術)を合わせた造語のことであり、事業のデジタル化やAI、IoT、ビックデータの活用などにより新たな保険のビジネスモデルを生み出すことです。

例として、AIを活用して顧客からの保険商品や手続きに関する問い合わせに24時間対応していることなどが挙げられます。

損害保険業界の求める人物像

損害保険は『モノ』の実損を補償する保険商品です。そのため、どれだけ適切な提案ができるかが重要になってきます。

また、お客様の希望を把握したうえでリスクを考慮して保険の契約を結ばなければならなため、コミュニケーション能力も重視されます。

さらに、国内市場の縮小に伴い、新しい保険商品を提案しなければなりません。

そのため、主体的に新しい保険商品を考え出し実行に移せる行動力も必要とされます。

損害保険業界の求める人物像が見えてきたら、次は自己PRの書き方について学んでいきましょう。

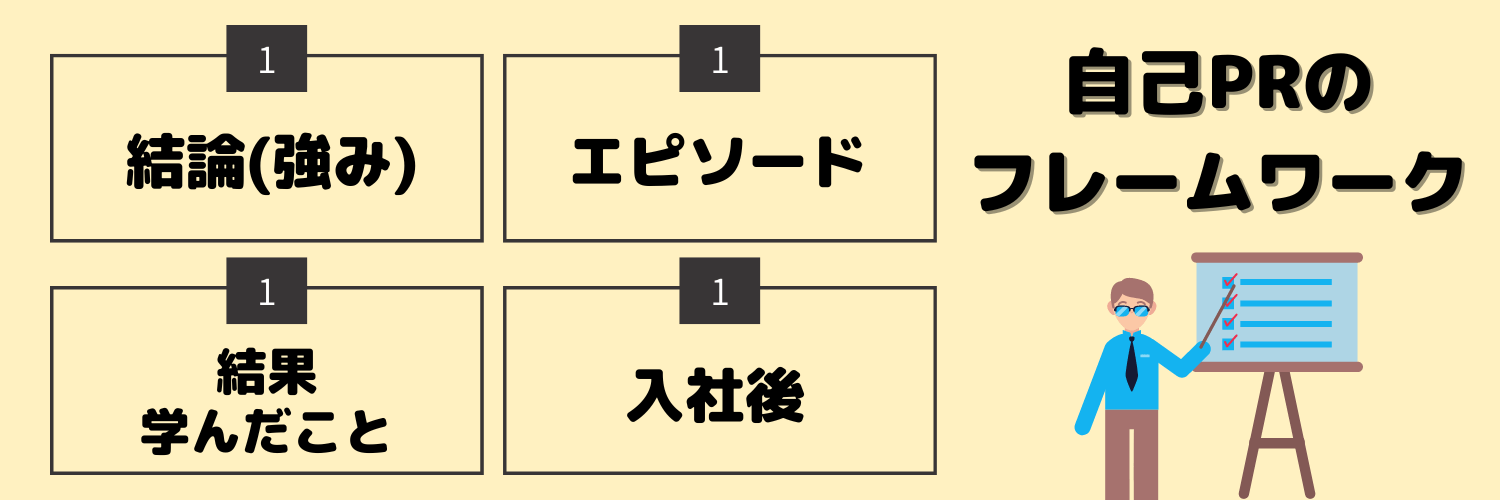

損害保険業界で評価される自己PRの書き方

自己PRを書く際は、上記のように「強み⇨エピソード⇨結果・学んだこと⇨入社後どう活躍できるか」の順番で書きます。

(1)結論

自己PRを書く際は最初に「私は○○することができます」といったように自分の長所を端的に述べます。

その際は、損害保険業界の求める人物像に合わせ「コミュニケーション能力」や「行動力」といった長所を選ぶようにしましょう。

このように最初に結論を述べ面接官に今から何の話をするのか伝えることで、聞き手側も話が入りやすくなります。

そのため、自己PRをする際は結論として、まず長所を伝えるようにしましょう。

以下で「行動力」という長所を選んだ場合の例を紹介します。

(2)エピソード

長所を伝えたら、実際にその長所があることを証明できるエピソードを交えます。

理由としては、企業は、課題・目標やそれに対する行動を通してその人の人柄や価値観を判断しているためです。

(3)結果・学んだこと

エピソードの次は、自分がとった行動によってどのような結果になったか、この経験を通して何を学んだのかについても書きます。

また、結果を書く際は定量的に伝えることでよりイメージしやすい自己PRを作成することができるため「〇〇というアイディアを出し実践したところ、売上を40%上げることができた」など、数字を用いてアピールしてみましょう。

(4)入社後どう活躍できるか

企業は採用活動を通して、自社に貢献してくれる人材を求めています。

つまり、面接官にこの学生は「自社で活躍する素養がある」と思わせることが大事です。

そのためには繰り返しになりますが、企業が求める人物像を把握しておく必要があります。

業界研究・企業研究を通してどのような強みをアピールするのか考えておきましょう。

損害保険業界で評価される志望動機の書き方

損害保険業界の志望動機を書く際は「なぜ損害保険業界なのか」「なぜその業種なのか」「なぜその企業なのか」をしっかりと深堀りしておくことが必要です。

”なぜ損害保険業界なのか”については、生命保険業界との違いをしっかりと理解したうえで説明する必要があります。

例えば、生命保険のように『ヒト』ではなく損害保険の特徴である『モノの実損』に関する適切な保険商品を提案できるかなどです。

損害保険が『モノ』に対する実損を補償する保険であることを意識して志望動機を書くのがいいでしょう。

損害保険業界の志望動機の例文を見てレベル感を掴みたい方は以下の記事を参考にしてみてください。

損害保険業界ランキング

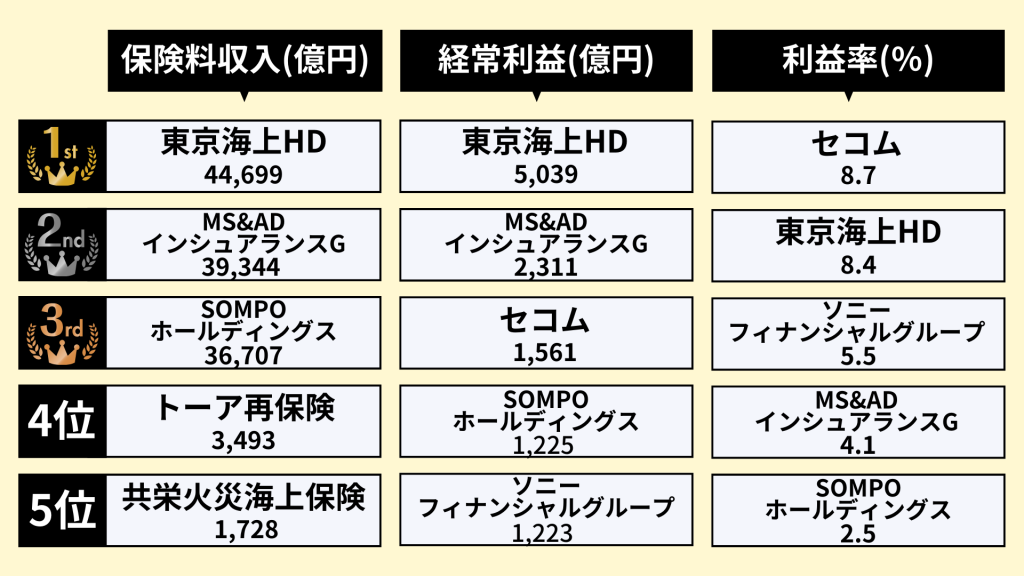

ここでは損害保険業界のランキングを紹介します。まずは「売上」「経常利益」「利益率」のランキングを紹介していきます。

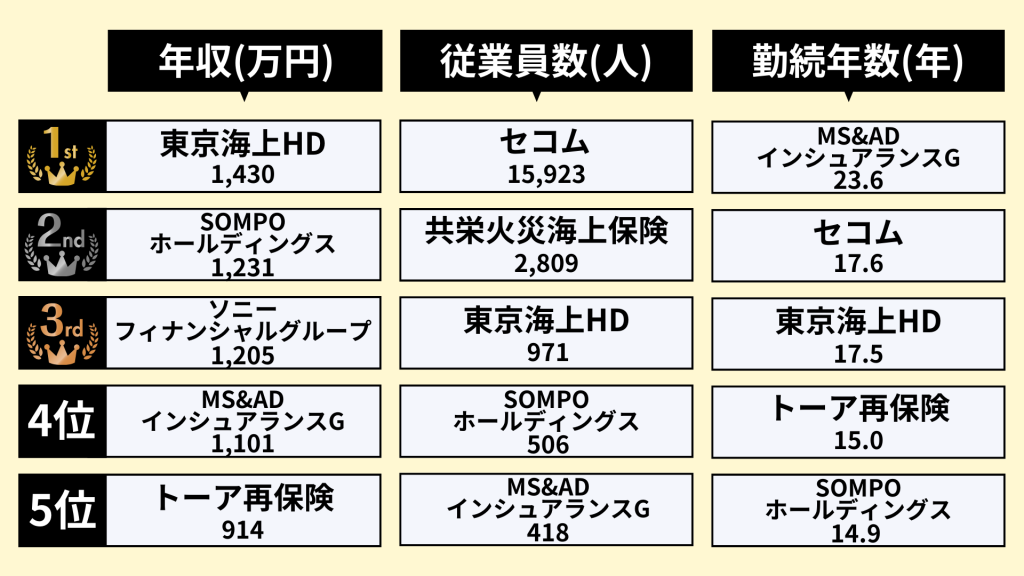

また「年収」「従業員数」「勤続年数」のランキングも以下で紹介しています。

損害保険業界の業績ランキング

※ソニーフィナンシャルHDは損害保険事業、セコムは保険事業の売上高です。

保険料収入については1位が東京海上HD、2位がMS&ADインシュアランスグループ、3位がSOMPO HD、経常利益は1位が東京海上HD、2位が MS&ADインシュアランスグループ 、3位がセコムです。

売上や利益、利益率をチェックした方が良い理由は、以下の2点です。

・利益、利益率は企業がおこなっているビジネスの成否を示しているから

売上は企業の財務力、ビジネスの規模を表しています。つまり売上が高い企業の方がおこなっているビジネスの規模が大きいということです。

またA社とB社が同じ利益の場合、売上が大きい企業の方が金融機関からの融資を受けやすいとされているため、売上を見ることで企業の資金調達力もチェックすることができます。

次に利益、利益率は企業がおこなっているビジネスの成否を示しています。そのビジネスによる付加価値がどれくらいあるかを測る指標です。

つまり利益がほとんど出ていなかったり、赤字だとビジネスに何らかの問題があるということになります。

ただし、このランキングだけでなく、成長率も大事であるため各企業の過去についても振り返っていきましょう。

損害保険業界の社内環境ランキング

年収は1位が東京海上HD、2位がSOMPO HD、3位がソニーフィナンシャル・グループ、勤続年数は1位がMS&ADインシュアランスグループ、2位がセコム、3位が東京海上HDとなります。

MS&ADインシュアランスグループとSOMPOホールディングスの従業員数は、本社勤務に勤務している人数を指しています。

勤続年数が長いということは定着率が高いということになります。一概には言えませんが、定着率が高い会社は良い会社である可能性が高いです。

また従業員数が多い会社は多様な人と関わり合うことができるというメリットがあります。

しかし多いと自分の意見が通りにくい場合もあるというデメリットもあるため、自分にとってどの環境が合っているのか考えてみましょう。

まとめ

本記事では損害保険業界について紹介してきました。損害保険業界が今まで抱えていた課題や将来の動向についても理解できたと思います。

選考を突破するためにはその業界を理解することが必要不可欠です。そのため業界研究をしっかりとおこない選考に備えましょう。

また本記事で紹介した損害保険業界の志望動機・自己PRを書く際のポイントもぜひ参考にしてみてください。

さらに詳しく業界研究をおこなう場合の”やり方”は下記記事を参考にしてください!

●”損害賠償保険業界”の動向

動向(1):自動車保険料の引き下げ

・新しい保険商品

動向(2):損害保険業界の3大企業の動き

・業界再編

・3大メガ損保グループで約9割のシェア

動向(3):新規市場の開拓

・海外進出

・M&A

動向(4):外野分野からの参入

・異業種からの参入

・銀行窓口販売の解禁

動向(5):インシュアテックの導入

●”損害保険業界”の求める人物像

・コミュニケーション能力のある人

・行動力のある人

就職エージェントneoを活用して就活をしよう!

「就職エージェントneo」は業界のパイオニアとして最も歴史がある就活エージェントです。東証プライム上場企業や大手グループの求人から中小・ベンチャー企業の求人を保有しており、累計紹介企業数10,000社、内定支援実績45,000件を誇ります。

10年後を見据えた企業探しや面接後の個別フィードバックなどをおこなっており、Googleの口コミ評価は4.5と高水準です。

その他、いきなり責任者面接を受けられる特別推薦枠や、書類選考・一次選考が免除になる求人の取り扱いもあることから、時期によっては最速1日で内定が出る場合もあります。

就職エージェントneoのサービスは、就活生1人ひとりに専任のアドバイザーが付き、就活相談や選考対策などもおこなっているため、就活出遅れ組の学生にもオススメのサービスです。

「面接の練習をしたことがなくて本番が不安…」「自己分析のやり方を調べてもピンとこない…」といった就活生は、是非一度私たちにご相談ください。